RESUMEN: Real Decreto-ley 19/2020, de 26 de mayo, por el que se adoptan medidas complementarias en materia agraria, científica, económica, de empleo y Seguridad Social y tributarias para paliar los efectos del COVID-19.

CUENTAS ANUALES

Con el fin de ir avanzando en la reactivación de la actividad económica, social, administrativa y judicial, y dotar de seguridad jurídica al sistema, se modifica el artículo 40 del Real Decreto-ley 8/2020, de 17 de marzo, estableciendo que el plazo de tres meses para formular las Cuentas Anuales y demás documentos legalmente obligatorios comenzará a contarse desde el 1 de junio y no desde la finalización del estado de alarma. Adicionalmente, se reduce de tres a dos meses el plazo para aprobar las Cuentas Anuales desde la formulación. Por tanto, todas las sociedades deberán tener las cuentas aprobadas dentro de los diez primeros meses del año.

Para el depósito, al no indicarse expresamente, entendemos que se realiza en virtud del artículo 279 de la Ley de Sociedades de Capital mediante el cual se establece el plazo de un mes desde la aprobación de las Cuentas Anuales.

Cabe señalar que estos plazos establecen las fechas máximas en las que se pueden realizar cada uno de estos trámites, pudiéndose adelantar en función de la situación de cada sociedad.

Otra de las situaciones que pudiera tener cualquier sociedad es que la formulación de cuentas se realizara antes del 01/06/2020, para lo que tendríamos la misma fecha máxima de aprobación de cuentas, es decir, dentro de los diez primeros meses del año en base a la siguiente normativa:

El artículo 40 del Real Decreto-ley 8/2020, de 17 de marzo indica en su apartado 3:

La obligación de formular las Cuentas Anuales, ordinarias o abreviadas, individuales o consolidadas, en el plazo de tres meses a contar desde el cierre del ejercicio social que incumbe al órgano de gobierno o administración de una persona jurídica y, cuando fuere legalmente exigible, el informe de gestión y demás documentos exigibles según la legislación de sociedades, queda suspendida hasta el 1 de junio de 2020, reanudándose de nuevo por otros tres meses a contar desde esa fecha. No obstante, lo anterior, será válida la formulación de las cuentas que realice el órgano de gobierno o administración de una persona jurídica durante el estado de alarma pudiendo igualmente realizar su verificación contable dentro del plazo legalmente previsto o acogiéndose a la prórroga prevista en el apartado siguiente.

En el apartado siguiente, 4, de dicho real decreto indica:

En el caso de que, a la fecha de declaración del estado de alarma, el órgano de gobierno o administración de una persona jurídica obligada ya hubiera formulado las cuentas del ejercicio anterior, el plazo para la verificación contable de esas cuentas, si la auditoría fuera obligatoria, se entenderá prorrogado por dos meses a contar desde que finalice el estado de alarma.

Y en el apartado 5 del mismo real decreto queda redactado:

La Junta General ordinaria, para aprobar las cuentas del ejercicio anterior, se reunirá necesariamente dentro de los dos meses siguientes a contar desde que finalice el plazo para formular las Cuentas Anuales.

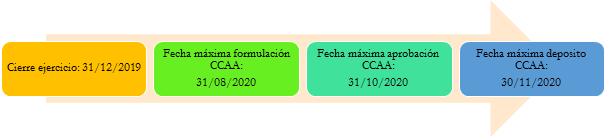

Aquí os dejamos el resumen ilustrado con la situación COVID-19 si la formulación se realiza a partir del 01/06/2020:

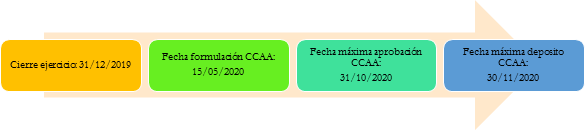

Aquí os dejamos el resumen ilustrado con la situación COVID-19 si la formulación se realiza antes del 01/06/2020:

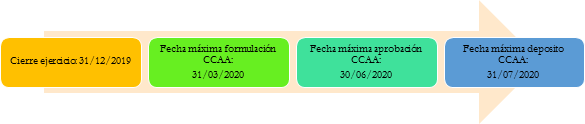

A modo de comparativa, esta sería la situación normal sin COVID-19:

IMPUESTO SOBRE SOCIEDADES

Sobre el impuesto sobre sociedades del artículo 12 de este Real Decreto-ley 19/2020, de 26 de mayo extraemos las siguiente información relevante:

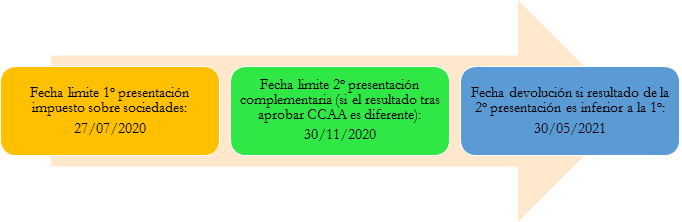

1. Los contribuyentes del Impuesto sobre Sociedades cuyo plazo para la formulación y aprobación de las Cuentas Anuales del ejercicio se ajuste a lo dispuesto en los artículos 40 y 41 del Real Decreto-ley 8/2020, de 17t de marzo, de medidas urgentes extraordinarias para hacer frente al impacto económico y social del COVID-19, presentarán la declaración del Impuesto para el período impositivo correspondiente a dicho ejercicio en el plazo previsto en el apartado 1 del artículo 124 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades. (25 días naturales tras el 30/06/2020, es decir el 27/07/2020 pues el día 25 es sábado)

Si a la finalización de este último plazo, las Cuentas Anuales no hubieran sido aprobadas por el órgano correspondiente, la declaración se realizará con las Cuentas Anuales disponibles.

A estos efectos, se entenderá por Cuentas Anuales disponibles:

a) Para las sociedades anónimas cotizadas, las Cuentas Anuales auditadas a que se refiere la letra a) del apartado 1 del artículo 41 del mencionado Real Decreto-ley 8/2020, de 17 de marzo.

b) Para el resto de contribuyentes, las Cuentas Anuales auditadas o, en su defecto, las Cuentas Anuales formuladas por el órgano correspondiente, o a falta de estas últimas, la contabilidad disponible llevada de acuerdo con lo previsto en el Código de Comercio o con lo establecido en las normas por las que se rijan.

2. En el caso de que la autoliquidación del Impuesto que deba resultar con arreglo a las Cuentas Anuales aprobadas por el órgano correspondiente difiera de la presentada con arreglo a lo dispuesto en el apartado anterior, los contribuyentes presentarán una nueva autoliquidación con plazo hasta el 30 de noviembre de 2020.

a) La nueva autoliquidación tendrá la consideración de complementaria a los efectos previstos en el artículo 122 de la Ley 58/2003, de 17 de diciembre, General Tributaria, si de ella resultase una cantidad a ingresar superior o una cantidad a devolver inferior a la derivada de la autoliquidación anterior efectuada conforme a lo dispuesto en el apartado anterior.

La cantidad a ingresar resultante devengará intereses de demora conforme a lo dispuesto en el artículo 26 de la Ley 58/2003, de 17 de diciembre, General Tributaria, desde el día siguiente a la finalización del plazo previsto en el apartado 1 del artículo 124 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, sin que le resulte de aplicación lo dispuesto en el artículo 27 de la Ley 58/2003, de 17 de diciembre, General Tributaria, es decir, que no se realizarán recargos por declaración fuera de plazo.

3. En el caso de devolución de cantidades derivadas de la aplicación de lo dispuesto en este artículo, se aplicará el artículo 127 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades. A estos efectos el plazo de los 6 meses se contará a partir de la finalización del plazo establecido en el apartado anterior para la presentación de la nueva autoliquidación.

No obstante lo anterior, cuando de la rectificación resulte una cantidad a devolver como consecuencia de un ingreso efectivo en la autoliquidación anterior, se devengarán intereses de demora sobre dicha cantidad desde el día siguiente a la finalización del plazo voluntario de declaración a que se refiere el apartado 1 del artículo 124 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, hasta la fecha en que se ordene el pago de la devolución.

4. Las autoliquidaciones presentadas por los obligados tributarios a las que se refiere este artículo podrán ser objeto de verificación y comprobación por la Administración, que practicará, en su caso, la liquidación que proceda. En particular, no se derivará ningún efecto preclusivo de las rectificaciones a las que se refiere la letra b) del apartado 2 de este artículo.

Dpto. contable